顧問税理士が電子申告を行っているか、行っていないかは、依頼する側の納税者であるお客様にとっては関係がないと思いがちです。お客様にとってみれば、全部税理士に任せているのですから、書面で出そうが電子申告しようが大差ないように思えます。しかし、本当にそうでしょうか。私はお客様にとってもメリットはあると考えています。

お客様にとっての電子申告導入のメリット・デメリット

書面で確定申告を行う場合に納税者であるお客様が行うべきこと

書面で確定申告書を提出する場合、お客様にとって最低限必要な作業は、下記の2つになります。

- 確定申告書への自署押印

- 税金の納付

税理士が作成して署名押印を行った確定申告書の内容を確認し、その確定申告書に署名と押印が必要になります。

そして、納付書を金融機関に持参して、納税を行うことになります。金融機関に行く手間を減らしたいというのであれば、下記の納付方法を選択することも可能です。

- クレジット納付

- 振替納税(所得税や個人事業主の消費税の場合のみ)

電子申告を行った場合どうなる?

税理士が確定申告書を電子申告により代理送信する場合、お客様の署名は以下のいずれかとなります。

- お客様の電子証明書により電子署名

- お客様は電子署名を省略

つまり、自署押印の作業を省くことが出来ます。

納税については、書面の場合の納付方法のほかに、下記の2つの納付方法(電子納税)を選択することが可能になります。

- ダイレクト納付による納税手続

事前にダイレクト納付によることについて、税務署への届出が必要になります。このダイレクト納付の手続きが完了すると、税理士がe-Taxを利用して電子申告等又は納付情報登録をした後に、口座振替により、即時又は期日を指定して電子納税を行うこととなります。 - インターネットバンキングによる電子納税

インターネットバンキングによる電子納税は、登録方式と入力方式の2通りあります。詳細については、記載すると長くなってしまいますので、リンクの国税庁HPをご参照ください。

お勧めは、ダイレクト納付です。確定申告とその納税をリンクして手続きを行うことができるため、手続きが簡単です。

税理士が電子申告を行う税理士と行わない税理士

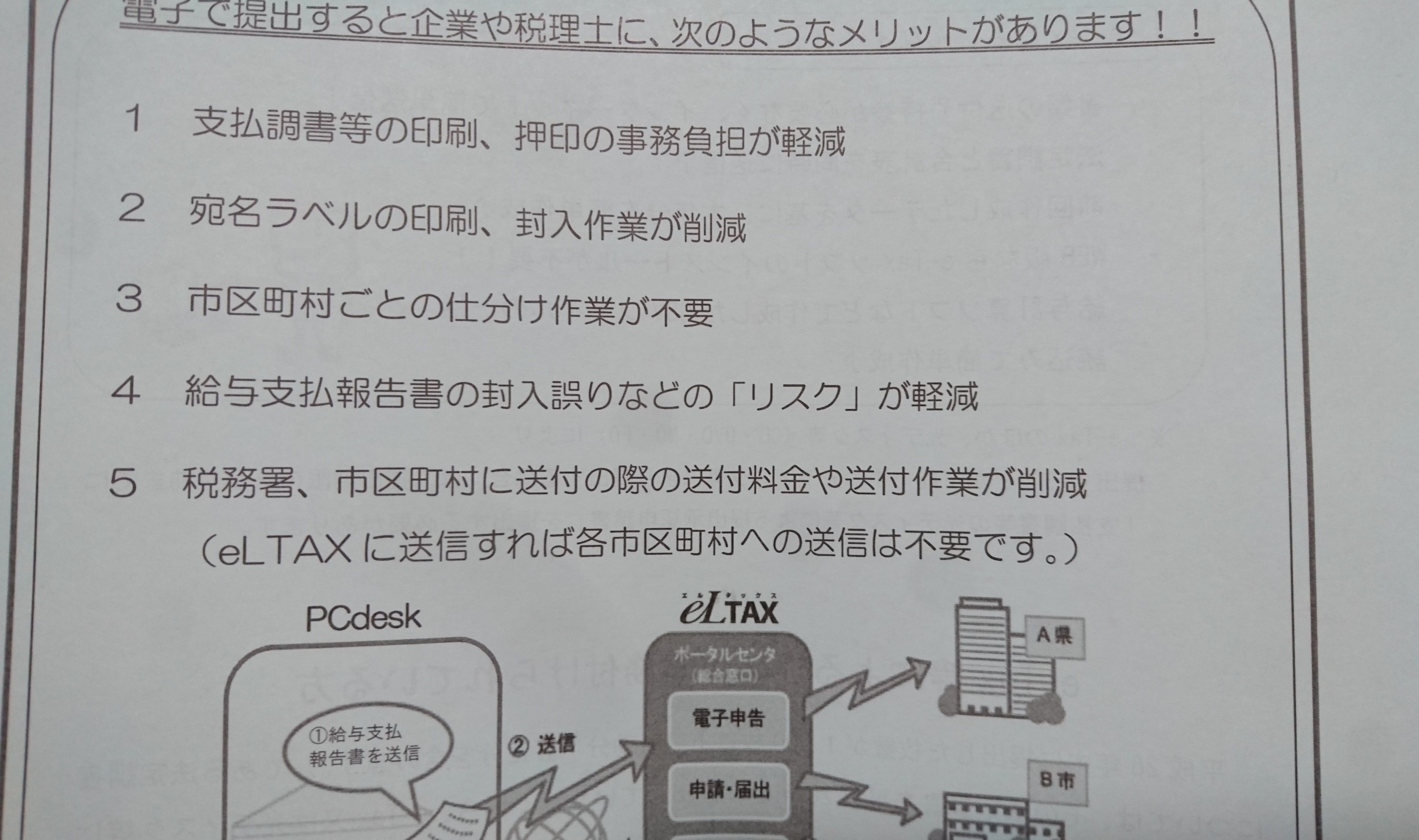

国税当局や税理士会が電子申告を積極的に推進していることから、歩みは遅いものの、徐々に電子申告は広がってきています。しかし、依然として電子申告を導入することに抵抗を感じている会社や税理士も多くいるのが現状です。

会社側から見れば、電子申告という今までと違うことを行うことにより、むしろ手間が増えるのではないか、税務署や税理士だけが楽をすることになるのではないか、電子申告で情報漏洩するリスクはないのかといった疑念があり、特にメリットは感じないといったところなのでしょう。

税理士から見た場合、書面での確定申告書のほうが仕事をしっかりやった感が出てお客様にアピールしやすい、書面にお客様の署名をもらいたい、税務署から収受印をもらいたいといったように、今までと同じやり方で仕事をしたいという思いが強いのでしょう。

お客様から見た時、電子申告を行う税理士と行わない税理士というのは、果たして同じなのでしょうか。電子申告をする、しないというのは、お客様の意向で選ぶことが可能です。ですから、電子申告をする税理士を選んでも、電子申告はしなくても構いません。そして、電子申告のメリットを感じた時に電子申告を依頼すれば、その時に対応することが可能です。

それに対して、電子申告をしない税理士の場合、お客様が電子申告を望んでも、電子申告に対応するソフトをもっていない、電子申告をやりたくないということで、税理士が電子申告を断るといったことが起こってしまいます。

つまり、電子申告を行う税理士を選んだほうが選択肢は広がるのです。それは、電子申告に限ったことではありません。いつまでも昔の仕事の仕方にこだわっている税理士と新しいことを学び実践する税理士とで、どちらがお客様にとってよりよいサービスが提供できるようになるのでしょうか。当然、後者の方であり、電子申告をしない税理士には後者に該当する人はほとんどいないでしょう。

お客様にとっての電子申告導入のデメリット

すでに振れたことではありますが、お客様にとって電子申告導入のデメリットは、以下の通りです。

- 今までと違うので手間が増えるのではないかという懸念

- 税務署や税理士だけが楽をするのではないかという疑念

- 電子申告での情報漏洩リスク

- 申告書に収受印を教えてもらえない

手間が増えるのではないか、ということですが、これはまずないと言えるでしょう。電子申告を開始する手続きは税理士が行うことができますから、その手続きから税理士に丸投げでOKです。署名押印がなくなりますから、基本的には負担軽減と考えてもらってよいでしょう。

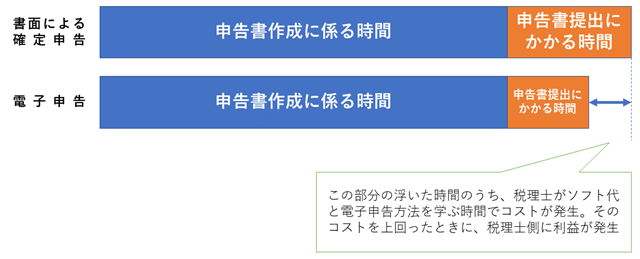

税理士が楽をするというのは、考え方次第かと思います。電子申告をするために、税理士側もソフトを購入して対価を払っています。電子申告の方法を学び、それなりに時間をかけています。そして、その対価や学ぶ時間に投資した分、税務署などに行かないで済むようにして時間を節約して投資回収しています。あとは、その投資回収がお客様にとってどのように見えるかです。

税理士というのは、労働集約型のビジネスです。仕事にかかった時間、つまり人件費がコストとなる訳ですから、そのコストに応じて報酬を請求することになります。電子申告により、税理士の時間が節約できた場合、下記のいずれかの見方が出来るでしょう。

- そもそも報酬金額の設定が電子申告前提

- 電子申告により税理士の浮いたコストがまるまる税理士の利益

- 電子申告により浮いた分だけ、より丁寧に仕事をしてくれる

どうみられるかどうかは、結局は、お客様と築く信頼関係によるのでしょう。税理士の場合はある程度コストがかかるので、実のところ、電子申告のうまみはほぼないのですが(電子申告の導入が進まないと赤字)。

税務署の場合はというと、仕事を楽にさせてあげたほうがよいのではないでしょうか。彼らの人件費は税金で賄っています。単純な書類整理に時間をかけて私たちの税金が浪費されるよりも、適正な納税環境を維持するために尽力していただいたほうがよいでしょう。

電子申告の情報漏洩リスクですが、私はシステムのプロではないので、技術的なことはわかりませんが、もし情報漏洩が起きてしまった場合には、大問題になってしまいます。ですから、国としても万全を期しているはずです。

申告書に収受印をもらえないというのは、結構不便します。金融機関の担当者が融資などのときに確定申告書の提出を求めることがあります。このときに、電子申告をした確定申告書を提出すると、

「収受印がありません。収受印付きのものを提出してください。」

と言われることがあります。そんなときには、電子申告であることを説明し、税務署に提出したことを証明するものとして、電子申告受付完了のメッセージをプリントアウトして提出します。

これを言われると、感じます。

電子申告、まだまだ普及してない…

まとめ

お客様にとっての電子申告対応可能の税理士を選ぶメリットですが、まとめると以下の通りです。

- お客様の都合で電子申告をするかしないか選べる

- 確定申告書の自署押印の手間がなくなる

- 納税の選択肢が広がる(特に、ダイレクト納付で手間を削減することが可能)

- 税理士が新しい仕事の仕方や考え方に柔軟に対応できる可能性あり

デメリットは、やはり、収受印がないことでしょう。電子申告を知らない金融機関の担当者に当たってしまった場合、説明する手間が増える可能性があります。

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

【編集後記】

昨日は、午前中に打ち合わせをし、その後お客様とランチ。午後は3月決算の確定申告に向けての準備。

夜は、サッカー日本代表VSタイ代表をテレビ観戦

【昨日の一日一新】

Sakura食堂

------------------------------

※この記事は、投稿日現在の状況、法令に基づいて書いています。

また、ブログの内容等に関する質問は、受け付けておりませんのでご了承ください。

------------------------------