本日3月15日は、確定申告の提出期限です。本日中に提出できない場合、確定申告はできなくなってしまうのでしょうか。

確定申告期限を過ぎても確定申告できる

還付申告の場合は申告期限はない

確定申告書の提出は、その年の翌年2月16日から3月15日までというのが一般的な認識かと思います。しかし、これは実は正しくありません。確定申告書を提出する義務のある方の確定申告書の提出がその年の翌年2月16日から3月15日までであり、確定申告書の提出義務のない方については、特段、確定申告書の提出期日は定められていないのです。

ちなみに、確定申告書の提出義務がない方で、確定申告書の提出ができる方とは、次のような方です。

収入は1か所からの給与のみで年末調整済みとなっている方が、医療費控除やふるさと納税、住宅ローン控除などの適用を受けることにより所得税の還付を受けたい方

1か所からの給与のみで年末調整済みですので、確定申告をする義務はないのですが、医療費控除、ふるさと納税、住宅ローン減税などの適用を受けるために確定申告をすることができるのです。

還付申告の時効

申告期限のない還付申告ですが、時効はあります。提出期限のない還付申告は、その翌年1月1日から提出することができるものと考えられているため、その1月1日を起点として5年以内に還付申告を行わないと、還付請求権は消滅してしまいます。

例えば、平成24年についての還付申告であれば、その還付請求できる期間は、平成25年1月1日から平成29年12月31日までとなります。

確定申告義務がある場合

確定申告義務がある場合で、確定申告期限までに確定申告書を出すのを忘れてしまったときは、急いで確定申告を済ませましょう。

期限を過ぎてしまった場合の確定申告を期限後申告というのですが、期限後申告の場合、下記の2つのペナルティが課されます。

- 無申告加算税

- 延滞税

無申告加算税の計算方法については、下記の記事をご参照ください。

延滞税の計算は、以下の通りになります。

- 納期限(所得税確定申告の場合、3月15日)の翌日から2月を経過する日まで

平成26年1月以後の期間の場合、年7.3%と「特例基準割合(※)+1%」のいずれか低い割合となります。

平成29年1月1日から平成29年12月31日までの期間は、年2.7%です。

※ 各年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の12月15日までに財務大臣が告示する割合に、年1%の割合を加算した割合 - 納期限の翌日から2月を経過した日以後

平成26年1月1日以後の期間は、年「14.6%」と「特例基準割合+7.3%」のいずれか低い割合となります。平成29年1月1日から平成29年12月31日までの期間は、年9.0%です。

延滞税の計算は、日割計算ですから、納付が遅くなればなるほど、ペナルティーとして支払う金額が大きくなってしまいます。時効を待って逃げ切ろうとして、時効直前で調査が入ってしまった場合、ペナルティーが大きく膨らんでしまっています。申告を忘れてしまったときには、早急に申告納税をするようにしましょう。

過去提出した確定申告書の間違いに気付いたとき

過去に提出した確定申告書の間違いに気付いた場合、その過去の確定申告書を修正することが可能です。ただし、その修正の手続きは、その修正により所得税を追加納付する必要があるときと還付を受ける場合とでは、手続きの仕方が異なります。

所得税を追加納付するときには修正申告

過去の確定申告において納付税額が不足していた時、または、過大に還付を受けてしまった時には、修正申告を行うことになります。この修正申告は、自分で過去の確定申告を修正する手続きです。

税務調査後の修正申告や更正(税務署が職権により税額を修正すること)では過少申告加算税が課されます。この場合の過少申告加算税の金額は、追加納税額の10%(追加納税額が当初の申告納税額と50万円とのいずれか多い金額を超えている場合、その超えている部分については15%)となります。

しかし、税務調査を受ける前に自主的に修正申告を行えば、過少申告加算税はかかりません。税額が不足していると気付いたら、税務調査を受ける前に、早めに修正申告を行いましょう。

なお、税務調査を受ける前といっても、調査の事前通知の後に行う修正申告の場合には、50万円までは5%、50万円を超える部分は10%の割合を乗じた金額の過少申告加算税がかかりますのでご注意ください。

所得税の還付を受けたい場合には更正の請求

所得税を多く収めすぎた場合や還付を受ける税額が少なかった場合には、更正の請求という手続きを行います。

この手続きは、自分で確定申告を修正するのではありません。「所得税の還付を受けたいので、過去の確定申告書を修正してください」と税務署長にお願いをする手続きです。更正の請求書の提出があった場合、税務署でその内容を検討し、還付する必要があると認める場合には、確定申告書の訂正手続きが行われ、所得税の還付を受けることが出来ます。

更正の請求を行うことが出来るのは、確定申告期限の翌日から5年以内です。つまり、平成28年分の確定申告については、平成34年3月15日まで更正の請求を行うことができます。

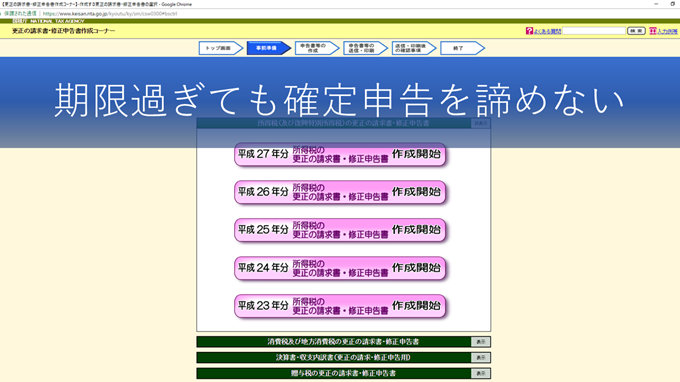

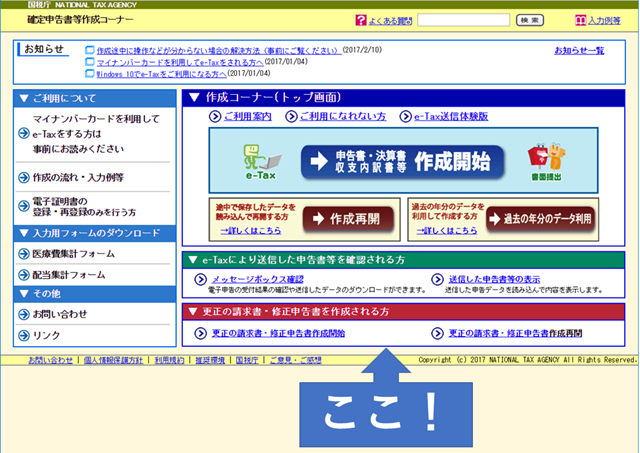

修正申告書や更正の請求書は国税庁のホームページから作成できる

修正申告書や更正の請求書は、国税庁ホームページの確定申告書等作成コーナーから作成することができます。

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

【編集後記】

私個人としては、昨日が個人の確定申告向けのお仕事の最終日でした。ブログも最近は確定申告向けのものを多めに書いてきました。個人的には他の仕事の影響でひと段落付ける状況ではないのですが、何となくここでひと段落~といった気分になりました。

【昨日の一日一新】

鶴屋吉信 東京店でホワイトデーのお菓子を購入

------------------------------

※この記事は、投稿日現在の状況、法令に基づいて書いています。

また、ブログの内容等に関する質問は、受け付けておりませんのでご了承ください。

------------------------------