3dman_eu / Pixabay

昨日から確定申告の受付がスタートしました。この時期になってよく受ける質問は、医療費控除のことです。確定申告書を作りながら、「ん?」と疑問に思うことが出てくるのでしょう。

医療費控除の意外と知られていない基本

10万円を超えた金額が対象?

一般的に、医療費控除は、医療費が10万円を超えたら、その超えた分だけが対象になると思われています。

正社員として会社で働いているのであれば、確かにその通りになるでしょう。しかし、この10万円を超えたら医療費控除になるというのは、正確に言うと正しくはないのです。

その年の総所得金額等が200万円未満の場合、総所得金額等の5%を超える医療費が医療費控除の対象となります。

総所得金額等?それって何?と思われる方もいるでしょう。総所得金額等とはどのようなものか、簡単なケースで説明していましょう。

<収入が公的年金等のみの場合>

税理士会が行っている確定申告無料相談に行って気付いたのですが、おじいちゃん、おばあちゃんは、意外と10万円を超えなくても医療費控除が受けられることを知っているようです。もっとも、確定申告無料相談に来るというだけで、税金の還付を受けられるということがわかっている賢い方なのでしょう。

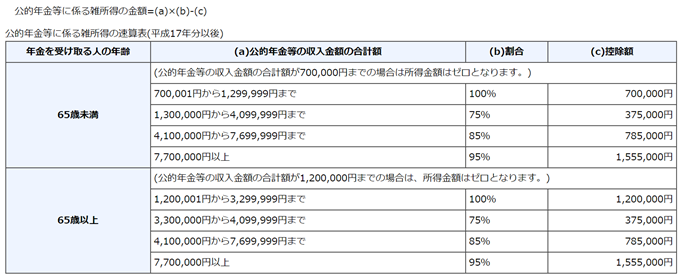

収入が公的年金等(国民年金や厚生年金、厚生年金基金などからの年金のこと)のみの場合、総所得金額等は公的年金等に係る所得金額と同額になるため、下記の通り計算します。

※ 出所:国税庁ホームページ

つまり、65歳未満の方の公的年金等の収入金額が200万円の場合であれば、

200万円×75%-375,000円=1,125,000円

が総所得金額となります。

この場合、1,125,000円×5%=56,250円を超えた金額が医療費控除の対象となります。

<収入が給与のみの場合>

収入が給与のみの場合、給与所得控除後の金額が総所得金額等となります。

例えば、130万円の壁を意識して、125万円の給与収入だったとしましょう。この場合、給与所得控除は65万円になりますので、

125万円ー65万円=60万円 が給与所得控除後の金額、つまり総所得金額等となります。

この場合の医療費控除は、60万円×5%=3万円を超えた金額が医療費控除の対象となります。

誰の分の医療費が医療費控除の対象?

医療費控除の対象となるのは、自分の分だけでなく、同一生計の配偶者やその他の親族の分が対象となります。

そこで、夫か妻のいずれか収入の多い方の方で、夫婦分とその子供の分の医療費をまとめて医療費控除としていると思います。

では、同居している両親がいる場合は、どうでしょうか。この場合、同居しているので、同一生計の親族と考えられます。つまり、同居している両親の分も含めて、医療費控除の対象としてよいのです。

では誰が医療費控除を受けたほうがお得なのでしょうか。

80歳のおじいちゃんの年金収入が200万円、医療費の合計額が10万円だったとしましょう。

この場合、おじいちゃんの総所得金額等は、200万―120万=80万円となります。

医療費控除の対象となるのは、80万円×5%=4万円を超えた金額、つまり6万円となります。

税金の減額効果は、6万円×(所得税5%+住民税10%)=9千円となります。

医療費控除の対象となるもの、対象にならないもの

交通費

意外と抜けがちなのが、通院のための交通費です。公共交通機関を利用しての通院のための交通費は、医療費控除の対象になります。通常、公共交通機関の交通費についての領収書はありませんので、メモをしておけばよいでしょう。

タクシー代は、病状からみて急を要する場合や公共交通機関が利用できない場合には、医療費控除の対象となります。例えば、突然の陣痛があった場合や深夜で公共交通機関が利用できない場合などは、医療費の対象となります。

一方、自家用車で病院に行った場合のガソリン代については、医療費控除の対象にはなりません。

人間ドックや健康診断費用

医療費控除の対象となるのは、病気や怪我の診察や治療にかかった費用です。人間ドックや健康診断費用は、それには該当しませんから、医療費控除の対象にはなりません。ただし、人間ドックや健康診断で病気が見つかった場合には、医療費控除の対象となります。

インフルエンザの予防接種

予防接種は、予防のためであり、治療のためではありませんから、医療費控除の対象外となります。

医薬品

医薬品は、医療費控除の対象となります。平成29年1月1日からは、薬局などで購入した医薬品については、医療費控除に替えてセルフメディケーション税制を適用することが出来ます。スイッチOTC医薬品の12,000円を超えた金額がセルフメディケーション税制での所得控除の対象となります。

保険金などで補てんされる金額

医療費は支払ったその年の医療費控除の対象となりますが、保険金などで補てんされる金額は、必ずしも受け取った年の医療費控除の対象となる医療費から控除するとは限りません。

例えば、12月に受けた医療費について1月に保険金を受け取った場合、医療費控除の計算上、その保険金の額を12月の医療費の額から控除します。保険金などで補てんされる金額が確定申告期限後に確定する場合には確定申告期限に間に合いませんので、見込額に基づいて確定申告を行います。実際の受取額との差がある場合には、修正申告や更正の請求で税額を修正することになります。

医療費控除に関して個人的に思うこと

医療費控除は領収書の整理などに手間がかかりますが、その割には効果が大したことありません。住宅ローン控除の絶大な節税効果に比べると、労多くして功少なしといえるでしょう。

また、所得控除であるため、稼いでいる人ほど医療費が戻ってくるという仕組みになっていますので、所得が少ないのに病気で医療費がかさむという方にとっての補助という意味では不十分といえるでしょう。その分、高額療養費制度がありますので、そちらで補っているともいえますが。

10万円を超えた分が医療費控除の対象というハードルが高すぎてなかなか使えません。このハードルがある以上、10万円を超える年になるべくたくさん治療した方がよいといえるでしょう。

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

【編集後記】

昨日は、青色申告を始めたい方向けのセミナーを開催。その他の時間で12月決算の確定申告や相続税の申告などの作業をしていました。

【昨日の一日一新】

独立してから初めてのシャチハタのインク交換(とあるクライアント先で大量にハンコをおすためインクが薄くなってきていました)

------------------------------

※この記事は、投稿日現在の状況、法令に基づいて書いています。

また、ブログの内容等に関する質問は、受け付けておりませんのでご了承ください。

------------------------------