【2017年度税制改正】配偶者控除の見直しで注意したいこと~パート収入は150万円まで稼いでOK!?~

2017年度税制改正の目玉と言えば、配偶者控除の見直しです。2018年から、これまで103万円の壁と呼ばれていたものが150万円の壁になる予定です。それでは、これまで103万円以内に抑えていたパート収入を150万円まで増やしても大丈夫なのでしょうか。150万円までなら税金などは気にせずに働いてOKなのかというと、そうではありません。103万円を超えると税金や社会保険料などの負担が徐々に増えていきます。

配偶者控除の150万円までの拡大で減税になったのか?

配偶者控除見直しの概要

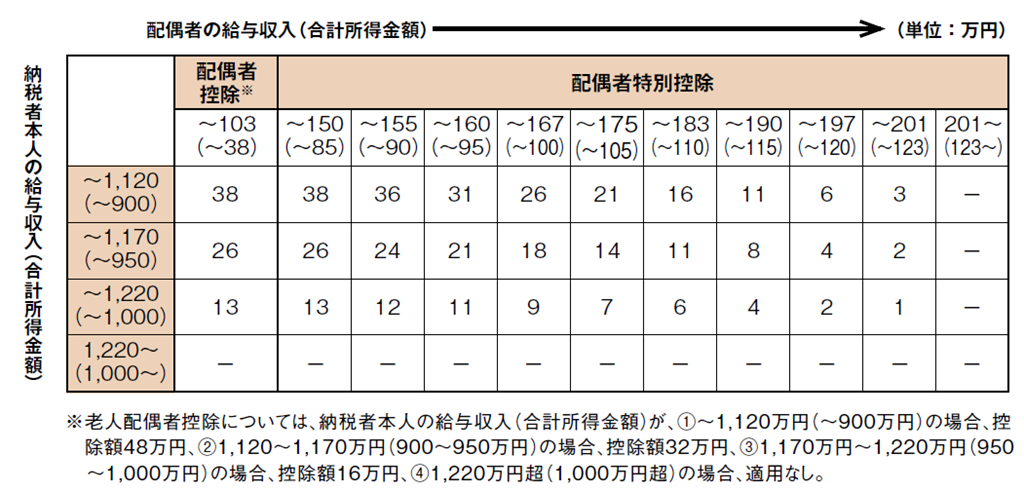

これまで103万円の壁と言われていた通り、配偶者(妻や夫)の給与収入が103万円以下であれば、配偶者控除により38万円の所得控除を受けることが可能でした。これが、2017年度税制改正により、配偶者の給与収入が150万円であれば、これまでと同様に38万円の控除を受けることが可能です。

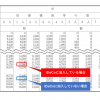

配偶者控除見直しの概要は以下の通りです。

※ 出典:「平成29年度税制改正案のポイント」(財務省)

所得制限の創設で所得の多い方は増税

上図で分かる通り、本人の給与収入が1,120万円を超えると、配偶者控除の枠は26万円になってしまい、1,170万円を超えるとその枠は13万円になってしまいます。

給与収入が1,220万円を超えると、配偶者控除の適用はできなくなってしまいます。

https://www.ysk-consulting.com/tax-reform2017_42billion/

パート収入が100万円を超えると増える負担

会社から支給される配偶者手当

企業によっては、配偶者手当を設けており、その基準が103万円となっているところが多いようです。配偶者控除の枠が拡がったとしても、配偶者手当が受けられなくなってしまうと、配偶者が103万円を超えて稼いでも、増えた収入額以上の配偶者手当の減額という可能性があります。

配偶者控除の枠が拡大しても、依然として配偶者手当が103万円の壁として立ちはだかってしまうということで、政府は配偶者手当の見直しを呼び掛けています。

ちなみに、私は4社に勤めましたが、配偶者手当の出る会社はありませんでした。そもそも、給与は労働の対価ですから、家族構成によって給与が異なるというのは不公平といえるでしょう。

配偶者の住民税

東京都の場合、通常であれば、所得が35万円以下の場合、住民税が非課税になります。

給与としてのパート収入が100万円ある場合、100万円から給与所得控除65万円を控除した35万円が所得となります。つまり、パート収入が100万円以下の場合には非課税となりますが、100万円を超えると住民税が課税されることとなります。

住民税には、均等割と所得割の2種類があり、それぞれ下記の通りに計算します。

- 均等割

一部の自治体を除き、市民税3,500円、県民税1,500円の合計5,000円 - 所得割

一部の自治体を除き、所得に対して市民税6%、県民税4%の合計10%

例えば、パート収入が103万円の場合、

均等割:5,000円

所得割:(103万円ー65万円ー基礎控除33万円)×10%=5,000円

となり、合計1万円の住民税がかかります。

配偶者の所得税

給与収入が103万円の場合、103万円から給与控除65万円、基礎控除38万円を差し引くとゼロとなり、所得税はかかりません。しかし、103万円を超えると所得税がかかるようになります。

配偶者のパート収入が113万円の場合、所得税及び復興所得税5,100円が課されることとなります(計算式は下記参照)。

113万円ー給与所得控除65万円ー基礎控除38万円=所得10万円

所得10万円×5%=5千円(所得税)

5千円×2.1%=105円(復興所得税)

5,000円+105円=5,105円→5,100円(百円未満切捨)

配偶者の社会保険料(健康保険、介護保険料、厚生年金)

2016年10月に施行された社会保険料加入対象者の拡大により、新たに106万円の壁ができました。従業員501人以上の勤務先で週20時間以上働き、1か月の賃金が8万8千円以上であり、勤務期間が1年以上の見込みの場合、社会保険の加入対象となります。

パート収入が120万円の場合、下記の社会保険料が発生する見込みです。

健康保険料:約58,000円(協会けんぽ(東京)の場合で試算)

厚生年金保険料:約106,000円(平成29年8月分までの料率で試算)

40歳以上65歳未満の場合、さらに介護保険料が約9,000円必要となります。

つまり、手取りにすると約100万円となってしまうのです。もっとも、厚生年金に関しては、将来給付される年金が増えるという効果はありますが。

なお、106万円の壁の条件に当たらない場合でも、130万円の壁がありますので、やはり130万円を超えた時点で社会保険料の負担が増加することになります。

まとめ

配偶者控除の見直しにより、103万円の壁が150万円の壁になったとは言え、配偶者手当の支給ストップ、配偶者自身の所得税、住民税、社会保険料の負担といった壁があります。

配偶者自身の所得税や住民税については、それほど大きな負担にはなりませんから、やはり気にすべきなのは社会保険料の106万円の壁と130万円の壁です。

社会保険料の壁がどうにかならない限りは、就業調整はなくなることはないでしょう。

そもそも、女性活躍社会を目指すなら、パートとして就業調整をせずに働くというよりは、子育て支援を充実させ、正社員として働き続けることができるような環境整備が必要だとは思います。

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

【編集後記】

昨日はタスク処理Dayでした。名刺の裏面のプロフィールを一新して、経営理念を掲載することにしました。

【昨日の一日一新】

スマホのカバーと保護フィルムの新調

------------------------------

※この記事は、投稿日現在の状況、法令に基づいて書いています。

また、ブログの内容等に関する質問は、受け付けておりませんのでご了承ください。

------------------------------

林 義章(はやし よしあき)

林 義章(はやし よしあき)