選挙の公約で挙げられている内部留保課税とはどんな税金なのか?

大企業が内部留保で資金を会社内に蓄えているから賃上げや設備投資が進まないという意見があります。

そこで、内部留保課税を実施して、賃上げや設備投資に繋げようという公約が選挙で掲げられています。

この内部留保課税、現状の法人税法の留保金課税を知っている人からみると、

「留保金課税が全ての企業に適用したからって、賃上げや設備投資には繋がらないよ」

と思う人も多いのではないでしょうか。

留保金課税とは?

内部留保に対して課税する制度は、実は、現状も存在します。「特定同族会社の留保金課税」と呼ばれる制度であり、特定同族会社に該当する会社のみ、内部留保に対して法人税が追加で課税されます。

適用対象となる特定同族会社とは

この制度の適用対象となる特定同族会社とは、会社の株主の1人又はその株主グループ(その1人の株主の妻などの親族を含めたグループ)がその会社の株式の50%超を保有しているなどの要件を満たす会社をいいます。

ただし、資本金1億円以下の会社は、この制度の適用対象外となります。

つまり、1人の株主または株主グループが議決権の過半数を持つ会社で資本金1億円を超えているものだけが対象ですから、この制度の適用対象は、かなり限られたものといえます。

この制度の趣旨としては、株主が配当時の所得税の課税を避けるために不当に会社に蓄えているので、そのペナルティーとして課税して配当するようにさせようといったものです。

ですので、配当の実施の決定権を持つ株主が存在する特定同族会社のみにこの制度が適用される仕組みとなっているのです。

課税対象となる留保金とは

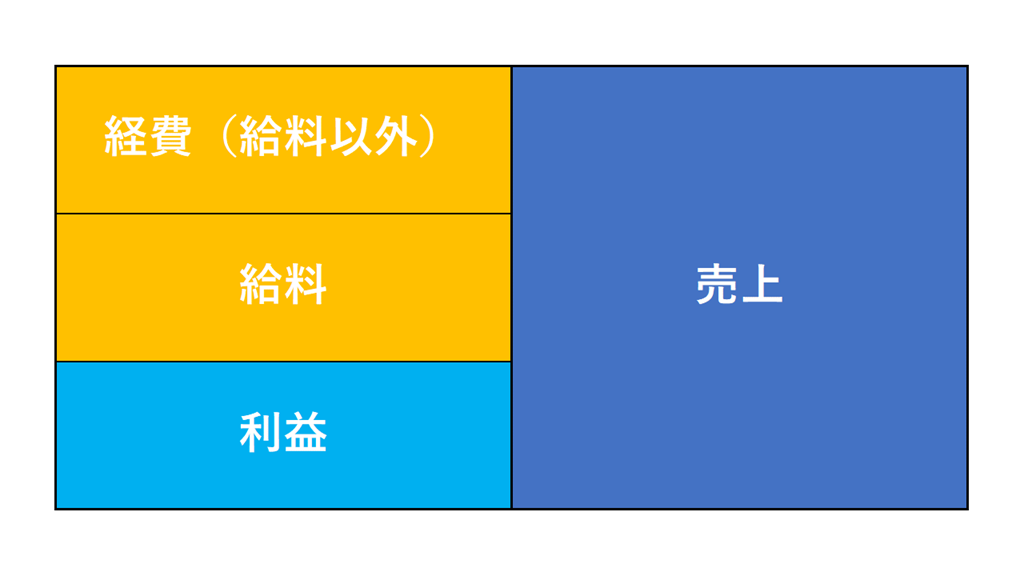

誤解を恐れずに書くのであれば、課税対象となる留保金とは、次のようなものになります。

企業の利益-配当-法人税及び住民税-必要な内部留保=課税対象となる留保金

企業の利益のうち、株主へ還元される配当金と法人税及び住民税については、内部留保になりませんから、課税対象からは除外されます。

ただ、企業の成長のためには内部留保もある程度は必要であることから、下記のいずれか多い金額については、必要な内部留保であるのものとして課税対象から除外されます。

- 所得等の金額(利益)の40%

- 2,000万円

- 資本金の25%-利益積立金額(内部留保)

税率は

課税対象となる留保金については、下記の税率が適用されます。

年3000万円以下の金額:10%

年3000万円超1億円以下の金額:15%

年1億円を超える金額:20%

賃上げや設備投資に繋がる内部留保課税とは

特定同族会社の留保金課税制度をすべての会社に適用したら?

現在の特定同族会社の留保金課税制度を特定同族会社に対してではなく、すべての企業へ適用することとした場合、賃上げや設備投資に繋がるのでしょうか。

上記の制度の概要の通り、賃上げや設備投資をしたからといって、留保金課税が逃れられるかというと、そのような制度にはなっていません。

設備投資の実施は、その投資額が現金から資産へと変わるだけで内部留保であることには変わりないため、留保金課税の課税を逃れることはできません。

賃上げの場合は、決算対策として決算日直前に従業員へボーナスを支給すれば、利益が減ることになりますから、利益に対する法人税等だけでなく留保金課税も減ることになります。

ただ、これだと問題解決にはなりませんよね?決算直前に慌ててボーナスを支給するって、結構大変です。

つまり、現状の内部留保課税である特定同族会社の留保金課税の適用対象を拡げたところで、賃上げや設備投資には繋がらないと考えるべきでしょう。

賃上げや設備投資に繋がる内部留保課税とは

利益が出たから賃上げや設備投資をしようという時系列で考えると、賃上げをするのは利益が出た次の事業年度になります。

すると、賃上げや設備投資に繋がる内部留保課税は、下記の内部留保に対して課税すべきことになります。

企業の利益-配当-法人税及び住民税-必要な内部留保(※)=課税対象となる留保金

※ 賃上げ予定額及び設備投資予定額を含む。

それでは、賃上げ予定額や設備投資予定額をどのようにして計算すべきなのでしょうか。

以下の2つの方法が考えられます。

- 自己申告した金額をとりあえず認め、金額に相違があれば、翌年度に調整

- 賃上げ予定額や設備投資額の決定の仕方を法律で規定する

なんだかどちらも複雑な仕組みになりそうな気がします。

もし内部留保課税が所得税にあったら?

ちなみに、この内部留保課税が所得税にあったとしたら、どんな制度になるのでしょうか。

個人の内部留保ということは、預貯金や積立型の保険、投資信託の購入といったところでしょう。

仮に、1000万円稼いで税金を100万円払ったとすると、手元に900万円残ることになります。

この900万円のうち老後の資金として100万円を定期預金に入れると、それは内部留保ということになり税金を払うことになってしまいます。

税率が10%であれば、10万円の税金を余分に払うことになるのです。

100万円で済むと思っていた所得税が、貯金したために10万円増えてしまったという事態が発生するのです。

そういう制度なので、企業側では内部留保課税については反対という声が多いのです。

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

【編集後記】

昨日から選挙戦がスタートしました。選挙公約では、消費税のこと、内部留保金課税の導入など、税金のことが挙げられることが多いです。

毎年の税制改正も政治の動きに大きく左右されます。

そんな政治の動きと密接に関連する税の仕事をする税理士という仕事を選んだ以上、選挙での投票は欠かさないようにしています。

------------------------------

※この記事は、投稿日現在の状況、法令に基づいて書いています。

また、ブログの内容等に関する質問は、受け付けておりませんのでご了承ください。

------------------------------

林 義章(はやし よしあき)

林 義章(はやし よしあき)